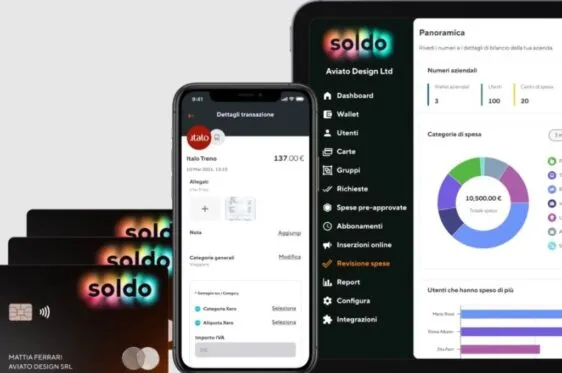

Carte business

Il meglio delle carte dedicate ad aziende e partite IVA. Carte di debito, carte di credito business, carte virtuali per i dipendenti o per spese carburante. Confronta e trova la carta aziendale più conveniente per la tua attività: freelance, ditta individuale, startup, PMI o SRL.