Avere un conto corrente estero al giorno d’oggi non è poi così raro. Oltre a chi o ha interessi fuori dall’Italia, aprire un conto con una banca non italiana sta diventando una consuetudine. Le banche online europee, come Revolut o N26, hanno aumentato la varietà di prodotti bancari con condizioni economiche competitive (per privati e autonomi).

Devi però sapere che un conto corrente estero comporta una serie di obblighi. In alcuni casi, devi un argomento su cui spesso ci sono diverse incertezze e quesiti.

Quando è necessario dichiarare il conto estero? Dove inserirlo nella dichiarazione dei redditi? Cosa succede se non lo dichiaro? Ecco alcune delle domande a cui abbiamo dato risposta in questa guida, chiarendo i principali dubbi su cosa significa avere un conto estero cointestato o mono intestato e come essere in regola con il fisco.

Miglior conto corrente estero

- Canone Zero a vita

- Conto deposito 4% per 12 mesi

- Conto personale o cointestato

Quando va dichiarato un conto estero?

Un conto corrente estero è un conto bancario senza un IBAN italiano, spesso tedesco, francese, britannico, svizzero o comunque europeo.

Aprire un conto corrente estero è legale in Italia. Puoi usare un conto estero sia come privato sia se necessiti di un conto corrente business.

Tuttavia, il Governo italiano può richiederti di dichiarare il conto corrente per due motivi:

- monitoraggio fiscale: per contrastare l’evasione fiscale e il riciclaggio di denaro;

- fini reddituali: se tieni grosse somme di denaro su un conto estero allora lo Stato applica una tassa chiamata IVAFE (Imposta sul Valore delle Attività Finanziarie all’estero).

Un conto corrente estero va sempre dichiarato?

No, il conto estero va dichiarato al fisco solo in alcuni casi:

- se la somma depositata ha superato quota 15.000€ anche solo per un giorno;

- se la giacenza media è superiore ai 5.000€.

Nel primo caso, il conto corrente estero va inserito in dichiarazione dei redditi compilando il quadro RW ai fini del monitoraggio fiscale, cioè solamente per dire allo Stato “ehi, ho dei soldi all’estero”.

Nel secondo caso, invece, occorre provvedere al pagamento dell’IVAFE obbligatoriamente.

Quando NON devo dichiarare il conto corrente estero?

Il conto estero non va dichiarato né ai fini del monitoraggio fiscale né per l’IVAFE nel caso in cui la giacenza media annua è inferiore ai 5.000 euro e nel caso non abbia mai superato per un giorno i 15.000 euro.

Non va dichiarato neanche se sei cittadino italiano e:

- lavori all’estero da almeno un anno fuori dall’Italia;

- sei iscritto all’AIRE (Anagrafe degli Italiani Residenti all’estero).

In questo caso, dal punto di vista fiscale, si applicano le regole tributarie previste dal Paese estero in cui lavorano.

Calcolo giacenza media per quadro RW

Calcolare la giacenza media è il primo passo per sapere se sei obbligato a dichiarare il conto corrente oppure no. La procedura è simile a quella per un conto italiano. Dovrai sommare le giacenze giornaliere, che puoi ricavare dall’estratto conto, e dividere il totale per 365 giorni.

Per semplificare questa operazione alcune banche estere ti forniscono un documento riepilogativo con indicata la giacenza media.

Facciamo un esempio di come calcolare la giacenza media per il quadro RW. Immagina di avere un unico conto corrente estero, ad esempio presso N26 con IBAN tedesco (dal 2020 i nuovi clienti hanno IBAN italiano), con una giacenza media di 4.000€. A fine anno NON dovrai dichiararlo1.

Prendiamo, invece, il caso in cui tu possieda due conti esteri. Per sapere se devi inserirli nel quadro RW, dovrai sommare le singole giacenze medie.

Ad esempio, se hai un conto Revolut cointestato con una giacenza di 10.000€ e un conto Vivid Money con 1.000€, ecco come stabilire se devi dichiararli oppure no:

- conto Revolut cointestato: 10.000€ /2 = 5.000€ di giacenza media;

- conto Vivid Money: giacenza media 1.000€.

Il valore complessivo della giacenza media è 5.000€ + 1.000€, quindi 6.000€. Entrambi i conti esteri devono essere dichiarati ai fini fiscali, inserendoli nel quadro RW.

Quando è obbligatorio compilare il quadro RW?

Senza entrare nel tecnico, il quadro RW integra il modello 730 e il modello Redditi PF e va utilizzato per segnalare:

- le attività di natura finanziaria, come il conto corrente;

- gli investimenti all’estero che possono generare un reddito.

Devi però fare una distinzione tra:

- la compilazione ai fini del monitoraggio fiscale;

- la compilazione ai fini del pagamento dell’IVAFE.

Nel primo caso la compilazione del quadro RW serve solo per un controllo da parte dell’Agenzia delle Entrate, senza l’applicazione di una tassa.

Ad esempio, se hai un conto con una giacenza annua inferiore ai 5.000€, ma hai superato, anche solo per un giorno, l’importo dei 15.000€, devi compilare il quadro RW, ma non sei tenuto a versare alcuna imposta.

Invece, prendiamo il caso in cui la giacenza media annua supera i 5.000 euro: dovrai dichiarare il conto nel quadro RW ai fini del pagamento dell’imposta dell’IVAFE.

Cosa succede se non compilo il quadro RW?

La circolare n. 38 del 2013 dell’Agenzia delle Entrate ha stabilito che le violazioni per la mancata compilazione del quadro RW sono di natura tributaria. Quindi, il mancato inserimento del conto estero nel quadro RW, implica le seguenti sanzioni:

- dal 3 al 15% degli importi non dichiarati;

- dal 6 al 30% per le somme non dichiarate di conti correnti in Paesi esteri inclusi nella Black List (Cosiddetti paradisi fiscali).

Hai però la possibilità di evitare le sanzioni attraverso il ravvedimento operoso versando un importo forfettario di 258€, se effettui l’operazione entro 90 giorni. Inoltre, per la mancata compilazione del quadro RW valgono le stesse regole di prescrizione previste per le dichiarazioni dei redditi.

Eventuale contestazione da parte dell’Agenzia delle Entrate deve avvenire entro il 31 dicembre del quinto anno successivo a quello in cui è avvenuta la violazione. In caso contrario, ci sarà la prescrizione.

Calcolo IVAFE conto corrente estero

L’IVAFE si calcola per i conti correnti esteri applicando un’imposta sostitutiva simile all’imposta di bollo italiana, equivalente a:

- 34,20€ per i conti privati;

- 100€ per i conti business.

L’IVAFE è presente anche per i conti deposito esteri con giacenza media superiore ai 5.000€. In questo caso l’importo è pari allo 0,20%.

Ricordiamo che, invece, per le altre attività di natura finanziaria, a partire dal 2014, si applica ai fini dell’IVAFE un’aliquota del 2 per mille sulla base imponibile. Il pagamento può essere anche dilazionato nel caso in cui la somma superi i 51,65€.

Invece, nel caso di versamento IVAFE minore di 12€, il versamento non è dovuto.

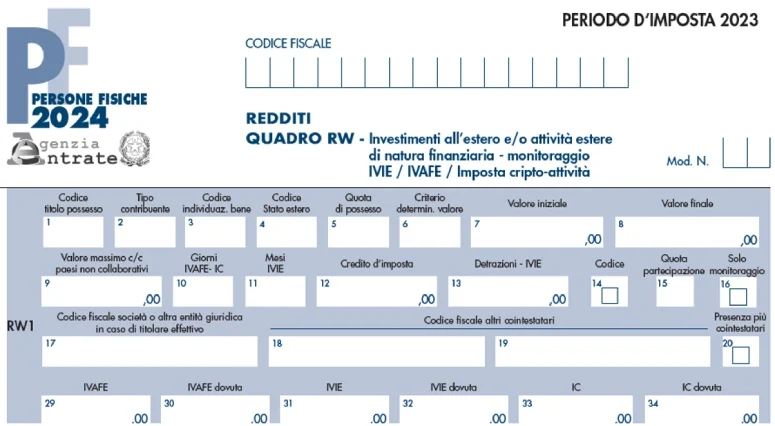

Come compilare il quadro RW conto estero

Il quadro RW si compone di diverse sezioni (RW1, RW2… RW6 ecc.) ognuna con una serie di riquadri numerati. Alcune sezioni devi compilarle tu, altre si completano in automatico con le informazione inserite. Di seguito ecco cosa inserire nella sezione RW1:

- 1: titolo di proprietà;

- 2: tipo di contribuente;

- 3: sezione dedicata al codice del bene, nel caso del conto corrente devi inserire “1” (vedi tabella paragrafo successivo);

- 4: codice dello Stato estero;

- 5: quota in possesso del conto corrente. Indicare 100% se sei l’unico intestatario, o 50% se cointestato;

- 6: criteri di determinazione del valore;

- 7- 8: valore inziale al 1° gennaio e valore finale al 31 dicembre.

A questo punto per compilare il quadro RW ai fini del monitoraggio fiscale, devi selezionare la casella 16: automaticamente si escluderanno alcune sezioni.

Invece, per la dichiarazione ai fini del versamento dell’IVAFE, devi inserire i dati anche nei riquadri 10 e 29. L’importo dell’imposta sarà poi riportato nella sezione RW6 nella parte inferiore.

Tabella codici investimenti all’estero e attività estera di natura finanziaria

Di seguito abbiamo riportato la tabella con tutti i codici degli strumenti di natura finanziaria, necessari per la compilazione del quadro RW.

| Tabella codici | ||

|---|---|---|

| Cod 1: conti correnti esteri | Cod 8: Polizze assicurazione sulla vita e di capitalizzazione | Cod 15: Beni immobili |

| Cod 2: Partecipazioni | Cod 9: Contratti e altri rapporti finanziari all’estero | Cod 16: Beni mobili registrati |

| Cod 3: Obbligazioni e titoli similari | Cod 10: Metalli preziosi allo stato grezzo o monetario detenuti all’estero | Cod 17: Opere d’arte e gioielli |

| Cod 4 Titoli non rappresentativi di merce | Cod 11: Partecipazioni patrimonio Trust e fondazioni | Cod 18: Altri beni patrimoniali |

| Cod 5: Valute estere da depositi e conti correnti | Cod 12: Forme di previdenza gestite da soggetti esteri | Cod 19: Immobile estero adibito ad abitazione principale |

| Cod 6: Titoli pubblici italiani emessi all’estero | Cod 13: Altri strumenti finanziari | Cod 20: Conto deposito titoli all’estero |

| Cod 7: contratti di natura finanziaria stipulati con controparti all’estero | Cod 14: Altre attività estere di natura finanziaria | Cod 21: Crypto attività |

Il conto corrente estero va inserito nell’ISEE?

Sì, il conto estero va inserito ai fini del calcolo dell’ISEE. Infatti la giacenza media sarà sommata a quella degli altri conti correnti italiani e delle carte prepagate del nucleo familiare, determinando il Patrimonio Mobiliare e l’importo dell’Indicatore della Situazione Reddituale (ISR).

Dovrai fornire la giacenza media del conto riferita a due anni prima. Quindi per l’ISEE 2025, dovrai inserire le informazioni del 2023. Il conto estero va indicato nel quadro ISEE FC2, sezione I, con:

- Codice 01;

- Identificativo rapporto “E”.

Dichiarazione conto estero: domande frequenti

No, il conto estero non va dichiarato né ai fini del calcolo dell’IVAFE né per il monitoraggio fiscale se la giacenza media è sotto i 5.000€ e non ha mai superato i 15.000€.

La mancata dichiarazione del conto estero implica specifiche sanzioni. Eventuali bonus o sostegni al reddito ricevuti decadranno con conseguenze dal punto di vista penale.

Il conto estero comporta l’obbligo di dichiararlo ai fini del monitoraggio fiscale e del pagamento dell’IVAFE, ma solo se si verificano particolari condizioni economiche.