Quale tipologia d’investimento è maggiormente redditizia, quella immobiliare o quella finanziaria?

Questa sempreverde domanda ci porta di fronte ad una diatriba pressoché eterna, oggetto di continuo dibattito tra economisti, esperti di settore ed investitori fai-da-te.

Cercheremo in questo articolo di analizzare i pregi ed i difetti di entrambe le tipologie d’investimento, senza farci coinvolgere da distorsioni cognitive e credenze diffuse tra il pubblico.

L’analisi, per evidenti motivi, verrà condotta tenendo conto di 3 variabili che potrebbero, da caso a caso, incidere in maniera significativa sul ritorno finale di una delle 2 tipologie di investimento.

Tali fattori, che non possono essere dunque trascurati, sono i seguenti:

- Prenderemo in considerazione il mercato immobiliare italiano, in modo da poter considerare una declinazione pratica;

- Verrà preso in considerazione il segmento residenziale del mercato immobiliare (non quello industriale o con altri usi), visto che normalmente chi acquista un immobile ad investimento lo fa con l’intento di rivendere la proprietà o offrirla sul mercato delle locazioni;

- Come benchmark del mercato finanziario, verrà utilizzato l’indice azionario mondiale MSCI WORLD. Questa scelta deriva dal fatto che tendenzialmente chi investe nei mercati azionari preferisce, giustamente, diversificare le proprie posizioni, investendo su strumenti che consentono di detenere in portafoglio titoli di respiro internazionale.

Prima di procedere con l’analisi dei pregi e dei difetti dell’investimento immobiliare e di quello finanziario, risulta sicuramente utile inquadrare brevemente a livello macro lo “stato di salute” di entrambi i mercati, in modo da capire se uno dei due si trova in una situazione di maggior rendimento potenziale rispetto ad un altro.

Come sta il mercato immobiliare in Italia?

Gli ultimi dati aggiornati mostrano che nel corso dell’ultimo triennio (2020-2023) il prezzo medio al metro quadro degli immobili residenziali in Italia vede una leggera ripresa.

Tuttavia, le quotazioni sono ancora ben lontane dai valori registrati negli ultimi 8 anni.

L’unica nicchia di mercato che nello stesso orizzonte di tempo ha registrato una controtendenza importante sembra essere quello della Lombardia, con la città di Milano a trainare le quotazioni.

Il prezzo al metro quadro nel capoluogo meneghino è passato da circa 2.100€ agli attuali 2.300€ (+9,10%).

Il calo vistoso dei prezzi delle abitazioni ad uso residenziali è dovuto ad una molteplicità di fattori.

In primis, il fattore demografico pesa in maniera importante. La popolazione italiana è mediamente sempre più anziana, il tasso di natalità è ai minimi storici e sono presenti moltissimi immobili invenduti per svariati motivi, i cui prezzi di vendita vengono costantemente toccati al ribasso per riuscire ad attirare l’attenzione di eventuali acquirenti.

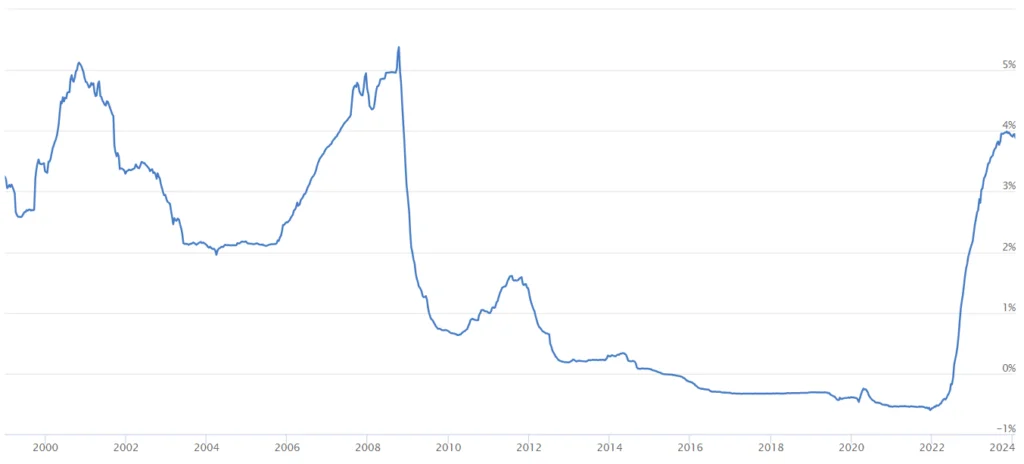

In secondo luogo, l’aumento dei tassi di interesse per i mutui immobiliari operato per conto delle banche centrali negli ultimi anni che si traduce in costi di indebitamento maggiori per coloro che chiedono denaro agli istituti di credito.

Dal 19 agosto 2022 ad oggi, febbraio 2024, il tasso Euribor a 3 mesi, parametro di base per il pricing dei mutui, è passato da 0,00% a 4,00%

Come sta il mercato azionario?

Dall’altra parte il mercato azionario, all’inizio del 2024, si presenta sui massimi storici mai raggiunti (anche sopra i livelli di fine 2021).

Se prendessimo in considerazione il rendimento storico si potrebbe pensare che il mercato azionario non offra oggi un’opportunità d’ingresso, visti i rendimenti molto elevati generati nel corso degli ultimi anni.

Questa considerazione, tuttavia, tiene conto solo del rendimento passato e non di quello futuro. Chiaramente, non è possibile prevedere l’andamento del mercato, ma un aiuto importante ci viene dalla statistica e dal calcolo delle probabilità.

| Periodo | Rendimento totale | Rendimento medio annualizzato |

|---|---|---|

| Ultimo anno | 7,2% | 7,2% |

| Ultimi 5 anni | 67,2% | 10,8% |

| Ultimi 10 anni | 176,6% | 10,7% |

| Ultimi 20 anni | 398,0% | 8,4% |

| Ultimi 40 anni | 2.543,8% | 8,5% |

- Nel solo 2023, l’indice MSCI World è cresciuto del +7,2%;

- Negli ultimi 5 anni, del +67,2% (+10,8% annuo);

- Negli ultimi 10 anni, del +176,% (+10,7% annuo);

- Negli ultimi 20 anni, del +398% (+8,4% annuo);

- Negli ultimi 40 anni, del +2.543,8% (+8,5% annuo).

In qualsiasi orizzonte considerato, insomma, il ritorno medio annuo della borsa si è collocato nell’intorno che va da +8,00% a + 11,00%.

Investire in immobili: Pro e Contro

Quali sono dunque le ragioni per investire, o non investire, sul mercato immobiliare in questo momento? Proviamo a raccoglierli.

| Pro | Contro |

|---|---|

| Facile da capire | Costi di manutenzione |

| È più facile investire a debito | Costi di transazione |

| Opportunità di mercato | Copertura dall’inflazione |

| Sicurezza psicologica | Rischio controparte |

| Costi di finanziamento | |

| Rischio concentrazione | |

| Rischio liquidità |

Perché investire in immobili

Sebbene il percorso di acquisto di una casa possa essere complicato, le basi sono semplici:

- acquistare una proprietà;

- gestire la manutenzione (in caso di locazione);

- tentare di rivendere ad un prezzo di mercato più elevato.

Chiedendo un mutuo immobiliare, è possibile investire in una nuova proprietà senza avere la disponibilità dell’intera somma del prezzo dell’immobile. Investire sui mercati finanziari a debito, ossia facendo “trading a margine”, è molto più rischioso.

Gli immobili possono essere acquistati a prezzi inferiori a quelli di mercato.

L’immobile, essendo un bene tangibile, può farti sentire più “in controllo” sul tuo patrimonio rispetto all’acquisto di quote di proprietà in società attraverso azioni.

Perché NON investire nel mercato immobiliare

L’immobiliare è un asset che presenta costi di mantenimento, tra i quali:

- spese di manutenzione ordinaria;

- spese di manutenzione straordinaria;

- imposte.

In fase di acquisto, vi sono molti oneri che non si possono evitare, tra cui:

- Costo agenzia;

- Costo atto notarile;

- Costo parcella notarile;

- Costi di perizia;

- Tasse di registro.

Le statistiche viste prima mostrano come, nel lungo periodo, il valore di un immobile non è sempre in grado di coprire l’aumento del costo della vita, rappresentato dall’inflazione.

Inoltre un immobile messo a reddito presenta il rischio controparte: gli inquilini potrebbero essere insolventi, provocare dei danni al bene o far nascere controversie di natura legale.

Con tassi di interesse su livelli così alti, il costo legato al prestito del capitale per investire in un immobile è sensibilmente aumentato rispetto a qualche anno fa.

Investire in un immobile significa anche optare per un investimento significativo, e per di più in un’unica asset class.

Infine un immobile non è un bene liquido. Un’eventuale vendita potrebbe richiedere mesi, se non anni.

Investire in azioni: Pro e Contro

Veniamo all’alternativa, il mercato azionario. Investire in azioni può sembrare un’attività più alla portata di tutti, soprattutto oggi dove basta un conto di trading online per iniziare ad acquistare titoli o ETF.

Ma anche la borsa ha i suoi pericoli, alcuni ben peggiori del mattone. Vediamo vantaggi e svantaggi.

| Pro | Contro |

|---|---|

| Diversificazione | Livello di rischio |

| Minore impegno psicologico | Trattamento fiscale |

| Costi bassi | |

| Liquidità |

Perché iniziare a investire in borsa

Costruire un portafoglio azionario diversificato è senza dubbio più semplice.

Bastano poche centinaia di euro, da destinare in strumenti come Fondi o ETF, così da poter investire seguendo il principio della diversificazione.

In questo modo si può investire in molte società, in zone e settori differenti, in modo da evitare di concentrare il rischio in un unico mercato o settore.

Analizzare e raccogliere informazioni e dati su titoli di società quotato è un’attività nettamente meno impegnativa della ricerca delle informazioni su quale immobile acquistare e in quale località, sul valutare le sue condizioni attuali etc.

Internet ha reso disponibile l’investimento sui mercati finanziari davvero accessibile, a costi ridotti.

Ai giorni nostri si può investire in pagando commissioni davvero basse: con alcuni broker di trading online (banche o altri intermediari) è possibile comprare e vendere azioni anche per importi elevati (es. €100.000) pagando pochi euro (2, 3 o 4 €) di commissioni di negoziazione.

In più, le azioni quotate in borsa e negoziate (quasi) tutti i giorni, possono essere vendute in pochi istanti tramite la propria banca o broker, semplicemente immettendo un ordine di vendita.

L’investimento azionario è dunque estremamente liquido.

I contro dell’investimento azionario

I mercati azionari tendono ad essere più volatili di quelli immobiliari. La volatilità indica la fluttuazione del prezzo di un asset: a seconda di quanto la quotazione cambia velocemente e marcatamente, viene determinato un livello di rischio.

Nei mercati azionari si possono ottenere rendimenti maggiori più rapidamente, ma è anche vero che si rischia di perdere parte o tutto il capitale investito.

Inoltre, in tema di fiscalità, di solito un investimento azionario comporta il pagamento dell’imposta di bollo (o IVAFE) pari allo 0,2% del valore di portafoglio e il pagamento del 26% sia sulle plusvalenze realizzate che sui dividendi incassati.