I buoni fruttiferi postali sono titoli di debito emessi dallo Stato tramite Poste Italiane su cui si applica un rendimento costante e garantito. Nascono nel 1924, quando il primo buono è stato emesso da Cassa Depositi e Prestiti e distribuito ai cittadini attraverso le Poste.

A differenza dei BTP, che hanno precise date di collocamento, un buono postale si può sottoscrivere in ogni momento con un capitale minimo a partire dai 50€ e suoi multipli, acquistandolo online oppure rivolgendoti a un ufficio postale.

Non hanno costi di emissione o di gestione, con un rendimento variabile in base alla tipologia di buono e alla loro scadenza. Ma possono essere considerati anche redditizi?

Di seguito troverai tutto quello che c’è da sapere sul funzionamento dei buoni fruttiferi postali, come calcolare i rendimenti, le tipologie e se valutarli un valido investimento per incrementare i tuoi risparmi.

* media rendimenti buoni fruttiferi postali

Come funzionano i buoni postali

I buoni fruttiferi postali sono tra le storiche soluzioni di investimento di Poste italiane per chi è in cerca di qualcosa di poco rischioso e garantito. Sono disponibili in versione:

- cartacea;

- dematerializzata.

Con il modello cartaceo avrai un documento fisico emesso da Poste Italiane che attesta l’importo di sottoscrizione, il sottoscrittore, ovvero chi ha versato il denaro, e la data di scadenza. Sarai tu ad essere responsabile del titolo di debito.

Invece, le versioni dematerializzate sono quelle emesse in modo digitale e collegate a un libretto postale o a un conto corrente BancoPosta.

Cosa sono i buoni fruttiferi, in parole povere

I buoni fruttiferi sono dei titoli di debito: sottoscrivendoli presterai i soldi a Poste Italiane (partecipata da Cassa Depositi e Prestiti, quindi dallo Stato) in cambio di un rendimento fisso e sicuro stabilito in base alle caratteristiche del buono.

Alla scadenza ti verrà restituito il capitale investito più gli interessi maturati, al netto delle tasse.

Al momento dell’acquisto devi versare solo l’importo equivalente al buono che vuoi sottoscrivere, con un valore minimo di 50€ e suoi multipli: non si applicano commissioni per l’acquisto e per la gestione.

Ecco quali sono alcune caratteristiche che rendono l’investimento con i buoni fruttiferi affidabile e in un certo qual modo interessante:

- il capitale è garantito;

- hai un tasso di interesse fisso;

- si applica una tassazione agevolata (vedi più avanti);

- utili per investimenti nel breve, medio e lungo termine;

- sono garantiti da Cassa Depositi e Prestiti (Stato italiano);

- puoi rimborsarli anticipatamente.

Non vi sono limiti al numero di buoni fruttiferi postali che puoi sottoscrivere.

Qual è il rischio dei buoni fruttiferi?

Il rischio di investimento nei buoni fruttiferi postali è praticamente pari a zero. Poste Italiane è controllata dallo Stato, per il 35% attraverso Cassa Depositi e Prestiti (l’azionista principale è il MEF) e per il 29,26% dal Ministero dell’Economia e Finanze.

Teoricamente, l’unica situazione in cui potresti non ottenere il rimborso di capitale e dei rendimenti del tuo investimento è in caso di default dello Stato italiano: qualcosa di altamente improbabile.

A questo si aggiunge che:

- il capitale del tuo investimento è garantito;

- il rendimento sui buoni non è soggetto alle fluttuazioni dei tassi di interesse;

- puoi richiedere il rimborso del denaro investito in ogni momento.

Buoni fruttiferi postali: calcolo rendimento

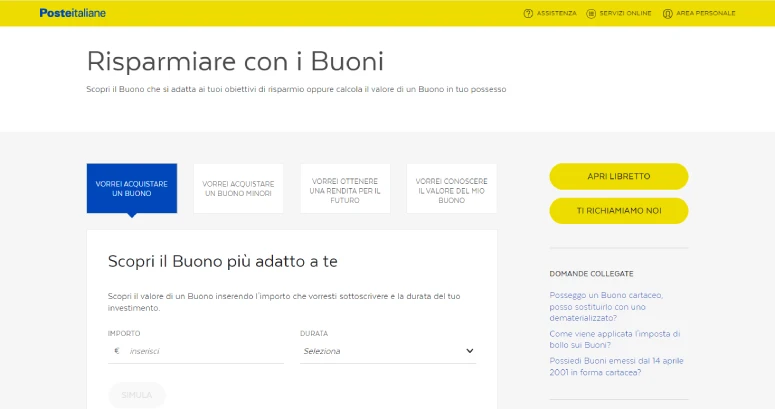

Calcolare il rendimento di un buono fruttifero è semplice. Infatti, sul sito Poste Italiane è disponibile, gratuitamente, un simulatore per i buoni fruttiferi. Puoi utilizzarlo sia per valutare i rendimenti futuri, sia per conoscere il valore corrente di un buono in tuo possesso.

Nel primo caso devi inserire le seguenti informazioni:

- importo da investire;

- durata.

Si aprirà una successiva schermata in cui si evidenzieranno le diverse tipologie di buoni postali con il relativo rendimento.

Facciamo un esempio. Immagina di voler investire 1.000€ in buoni fruttiferi nel breve e medio termine. Nel giro di 4 anni puoi ottenere un rendimento dai 1.072€ ai 1.129€. Invece, se investi a lungo termine, con un arco temporale tra i 12 e i 20 anni, puoi ottenere un rendimento tra i 1.301€ e i 1.631€.

Se sei già in possesso di un buono, puoi conoscere in tempo reale il guadagno fino ad ora generato. Entra nelle sezione “Vorrei conoscere il valore del buono” e compila i campi richiesti.

Buoni fruttiferi di ultima emissione: tipologie

I buoni fruttiferi di ultima emissione sono 10.

| Buono fruttifero | Interesse | Durata |

|---|---|---|

| Ordinario | Dallo 0,50% al 2,75% | 20 anni |

| 4 anni plus | 2% fisso | 4 anni |

| 4 anni | 2,50% | 4 anni |

| 3×2 | Dall’1,25% al 2,25% | 6 anni |

| Risparmio sostenibile | Dallo 0,50% al 2% + premio a scadenza | 7 anni |

| Buono 3×4 | Da 1,25% al 2,50% | 12 anni |

| Buono dedicato ai minori | Dal 2,50% al 6% | Fino a un massimo di 18 anni |

| Buono Soluzione Futuro | 3,50% dedicato solo ai soggetti tra i 40 e i 54 anni | 15 anni |

| Risparmiosemplice 4 anni | 1,50% + premio del 3,5% | 4 anni |

| Soluzione eredità | 3,25% solo per chi riceve eredità tramite Poste | 4 anni |

1. Buono Ordinario

Per i Buoni Ordinari emessi prima del 27/12/2000, la durata era a 30 anni. Invece, oggi è di massimo 20 anni. Si applica un interesse lordo annuale su base crescente. Si parte dallo 0,50%, per arrivare all’1,62% dal 10° anno in poi e al 2,75% dal 20° anno.

2. Buono fruttifero postale 4 anni plus

Con il buono postale a 4 anni plus hai un tasso fisso lordo del 2%, con rendimenti certi per un termine massimo di 4 anni di investimento.

3. Rinnova 4 anni

Buono fruttifero con scadenza a 4 anni e con un tasso di interesse del 2,50%. Puoi sottoscriverlo se già possiedi uno o più buoni fruttiferi già scaduti.

4. Buono 3X2

Ha una durata di 6 anni con un interesse pari all’1,25% per il primo triennio e del 2,25% per il secondo. In caso di rimborso anticipato potrai recuperare gli interessi solo dopo i primi 3 anni.

5. Risparmio sostenibile

Un buono fruttifero connesso al mondo ESG (Environmental, Social and Governance). Ha una durata di 7 anni con un tasso di interesse crescente, che matura ogni anno. Si parte dallo 0,50% per i primi 12 mesi fino al 2%, al raggiungimento del 7° anno.

Inoltre, alla scadenza puoi ottenere un premio aggiuntivo se l’indice Stoxx Europe 600 ESG-X, uno dei principali panieri di titoli di società ESG in Europa, ha avuto un andamento positivo nel periodo di possesso del buono.

6. Buono 3×4

Con il buono fruttifero 3×4 puoi far fruttare i tuoi risparmi nel lungo termine: 12 anni. L’interesse cresce ogni 3 anni:

- alla fine dei 3 anni: 1,25%;

- alla fine dei 6 anni: 1,75%;

- alla fine dei 9 anni: 2,00%;

- all fine dei 12 anni 2,50%.

Puoi richiedere la restituzione del capitale e degli interessi trascorsi i primi tre anni.

7. Buono fruttifero dedicato ai minori

Un buono dedicato ai soggetti minori, acquistabile fino al raggiungimento dell’età dei 16 anni. La scadenza è ai 18 anni del minore. In base al periodo di possesso si applicano interessi crescenti:

- da 1 anno e 6 mesi ai 5 anni: 2,50%;

- dai 6 anni ai 7 anni: 2,75%;

- dagli 8 anni agli 11 anni: 3,00%;

- dai 12 anni ai 15 anni: 3,50%;

- 16 anni: 4,50%;

- 17 e 18 anni: 6%.

Disponibile sia in forma cartacea che dematerializzata.

8. Soluzione Futuro

Un buono fruttifero finalizzato a creare una rendita attraverso un PAC (Piano di Accumulo del Capitale) per quando andrai in pensione. È dedicato ai soggetti con un età compresa tra i 40 anni e i 54 anni. Include una fase di accumulo a partire dalla data di sottoscrizione fino al compimento dei 65° anno.

Puoi investire importi a partire dai 50€ su cui si applicherà un tasso di interesse fisso del 3,50%. Superato il 65° anno, otterrai una rata mensile composta da una quota di capitale e di interessi per un massimo di 15 anni.

9. Buono 4 anni piano risparmiosemplice

Un buono fruttifero a 4 anni con un interesse fisso del 1,5% collegato a un piano di risparmio. Quindi hai la possibilità di accantonare nel tempo un capitale maggiore. Se effettui almeno 24 versamenti otterrai un interesse premio del 3,50%.

10. Soluzione Eredità

Un buono sottoscrivibile solo da chi è beneficiario di una successione conclusa in Poste Italiane. Ha una durata di 4 anni con un interesse fisso del 3,25%. Se richiedi il rimborso prima della scadenza dei 4 anni, avrai solo la restituzione del capitale e non degli interessi.

Scadenza, rimborso e prescrizione dei buoni fruttiferi

Ogni buono fruttifero ha una data di scadenza: riceverai il rimborso del capitale e il pagamento degli interessi maturati.

Per i buoni cartacei devi essere tu a richiedere il rimborso all’Ufficio Postale alla scadenza. Questa operazione può essere fatta solo dal titolare del buono. Nel caso di buoni postali cointestati (massimo fino a 4 persone), devono presentarsi tutti i soggetti.

Invece, se possiedi un buono dematerializzato, l’accredito avviene in automatico sul tuo conto BancoPosta o sul libretto postale smart. In ambedue i casi, dalla data di scadenza, cesserà il calcolo dei rendimenti.

I buoni postali hanno una prescrizione a 10 anni, che si applica solo per quelli cartacei, dato che le versioni dematerializzate sono rimborsate in modo automatico sul tuo conto BancoPosta. Una volta trascorso il termine di prescrizione, il valore del buono cartaceo sarà versato in un apposito fondo del MEF.

Poste Italiane offre la possibilità di dematerializzare i buoni cartacei fino a 2 mesi prima della loro scadenza. L’operazione può essere fatta solo presso un Ufficio Postale e necessità di un Libretto Postale o di un conto BancoPosta intestato al titolare del buono.

Qual è la tassazione sui buoni fruttiferi?

I buoni fruttiferi postali hanno una tassazione agevolata pari al 12,5%, come nel caso dei BTP e dei BOT, rispetto all’aliquota del 26% applicata per i rendimenti di altri strumenti finanziari (azioni, ETF, conti deposito). La tassazione è calcolata sul guadagno.

Quindi, al momento della scadenza riceverai il controvalore del capitale versato a cui si aggiungono gli interessi al netto delle tasse.

I buoni fruttiferi si includono tra i beni mobiliari ai fini del calcolo ISEE. Invece, non fanno cumulo con il reddito. Quindi non devi inserirli nel 730 o nel Modello Unico a fine anno.

Come acquistare un buono fruttifero

Puoi acquistare i buoni fruttiferi in diversi modi:

- rivolgendoti a un consulente finanziario di Poste Italiane presso uno degli sportelli sul territorio;

- attraverso l’app BancoPosta;

- utilizzando il sito Poste.it.

Se ti rivolgi a un Ufficio Postale puoi valutare se acquistare una versione cartacea, oppure quella dematerializzata. Per procedere all’operazione devi fornire un tuo documento di riconoscimento e il codice fiscale.

Invece, attraverso app o il sito, puoi investire solo in buoni fruttiferi dematerializzati. Puoi farlo se sei già titolare di un conto BancoPosta.

Conviene investire nei buoni fruttiferi?

I buoni fruttiferi postali sono strumenti a basso rischio e garantiti dallo Stato. Due aspetti da valutare, se devi investire i tuoi soldi in un momento di incertezza economica, con la sicurezza di ottenere un rendimento costante. Possono essere però considerati anche la migliore soluzione per far crescere il tuo denaro?

Un loro punto di forza è la tassazione agevolata, oltre alla garanzia sul capitale come nei BTP. A questo si aggiunge che, trascorso un periodo di tempo variabile in base alle versioni, hai diritto anche agli interessi in caso di rimborso anticipato .

Altro punto a favore di investire nei buoni postali è quello della varietà di strumenti a tua disposizione, ben 10 di nuova emissione, con la possibilità di sottoscriverli con importi minimi a partire da 50€. Ciò li rende degli strumenti accessibili a tutti, rispetto ai BTP che richiedono comunque un minimo di investimento di 1.000€.

Alternative ai buoni fruttiferi

Tuttavia, un loro punto debole è il rapporto rendimenti-tempistica investimento. Ad esempio, nel Buono Ordinario si parte da un interesse dello 0,50% e si arriva a una percentuale più elevata solo trascorsi i primi 10 anni. Invece, se consideri i buoni che hanno un tasso fisso, il rendimento non supera il 2,50%/3,50%. Anche il Buono dedicato ai minori ha una media di rendimento lordo del 3,50%, toccando il 6% solo per il 17° e il 18° anno.

Inoltre, devi vincolare il tuo denaro per un minimo di 4 anni e un massimo di 20. Certo hai una tassazione agevolata al 12,5%, rispetto al 26% di altre forme di investimento. Ma in media i rendimenti dei buoni fruttiferi appaiono bassi, soprattutto nei primi anni di investimento, se confrontati con altre soluzioni, altrettanto sicure e valide per investire nel breve, medio e lungo termine, come i conti deposito.

- Durata: indefinita (liquidità sul conto)

- Importo min-max: a partire da 1$

- Liquidazione: mensile

Capitale a rischio. T&C apply

- Conto deposito: non vincolato

- Durata: 6 mesi

- Importo min-max: 0-50.000 euro

- Liquidazione: a scadenza

- Conto deposito: svincolabile

- Durata: ∞

- Importo min: 0,00 euro

- Liquidazione: mensile

- Conto deposito: svincolabile

- Durata: 6 mesi

- Importo min: 1.000 euro

- Liquidazione: a scadenza

- Soluzione Investing PIC o PAC

Buoni fruttiferi postali: domande frequenti

Dipende dalla durata dell’investimento e dall’importo che vuoi versare. Nel breve termine puoi valutare il Buono 4 anni Plus con un rendimento fino al 2,75%, mentre nel lungo termine vi è il 3X4 (12 anni) con una rendita del 2,50%.

Per i minori vi è il buono fruttifero dedicato con un interesse fino al 6%. Per i maggiorenni, puoi considerare il Buono 4 anni plus con un rendimento del 2,75%.

Se vuoi investire nel breve e medio termine, un’alternativa a basso rischio è quella dei conti deposito, con rendimenti che arrivano anche fino al 5% lordo.