Il 2023 ha segnato un cambio di tendenza nella politica monetaria delle banche centrali, BCE e FED, definita con il termine di Quantitative Tightening (QT). Un’operazione che ha il fine di contrastare l’inflazione e calmare i prezzi al consumo attraverso una stretta sulla liquidità di moneta in circolazione.

Un sistema che si contrappone a quello del Quantitative Easing (QE), adottato dal 2014 dalla BCE in Europa e finalizzato a supportare l’economia dei singoli Stati Membri.

Con il Quantitative Tightening si applicano una serie di politiche, come l’aumento dei tassi di interesse e la riduzione della detenzione dei buoni del tesoro, attraverso cui ridurre l’accesso alla liquidità delle banche e degli investitori.

Una soluzione che ha portato degli effetti positivi, ma anche a dei rischi per l’economia e i mercati, soprattutto dopo la decisone della BCE, del 27 luglio, di accelerare questo processo. Conoscere cos’è e come funziona è utile per comprendere gli effetti sulle borse valori, gli investimenti in azioni e sui BTP. Ecco cosa sapere e qual è la situazione in Europa.

Quantitative Tightening: cos’è

Il significato della parola Quantitative Tightening è rafforzamento quantitativo: indica un processo attraverso cui una banca centrale adotta una serie di strategie monetarie al fine di ridurre la liquidità in circolazione e frenare la crescita economica.

Intervenire sul flusso di valuta FIAT è un’azione impiegata dalla BCE (Banca Centrale Europea) e dalla FED (Federal Reserve System) con diverse modalità:

- aumento dei tassi di interesse;

- aumento del coefficiente di riserva obbligatoria delle banche;

- diminuzione dell’acquisto dei titoli di stato (BTP) e di quelli privati.

Nel corso degli ultimi due anni il tasso di interesse generale in Europa è arrivato al 4,50%, con l’ultimo aumento adottato dalla BCE il 14 settembre 2023. Inoltre, al fine di evitare nuove situazioni, come il crollo di Credit Suisse, sono stati diversi gli interventi adottati per rafforzare il coefficiente di solidità delle banche.

Da giugno 2023, è stato previsto anche un incremento del processo di restituzione dei titoli di stato dei singoli Paesi e, tra questi, quelli dei BTP italiani, detenuti dalla BCE.

Differenza tra Quantitative Tightening e tapering

A questo punto è utile sottolineare come il Quantitative Tightening si differenzia da un’altra forma di politica tendente a rallentare l’economica: il tapering. In questo caso l’azione delle banche centrali va ad incidere sul ritmo del Quantitative Easing, riducendo l’acquisizione dei titoli di stato rispetto al programma originario. Invece, con il Quantitative Tightening si agisce direttamente sul bilancio delle banche centrali, passando da una politica espansiva a una restrittiva.

Come funziona il Quantitative Tightening

| Programma di acquisto (APP) | Definizione | Anno di inizio | Investimento in miliardi |

| PSPP | Public sector purchase programme | 2015 | 2.696 |

| CSPP | Corporate sector purchase programme | 2016 | 347 |

| CBPP3 | Cover bond purchase programme | 2014 | 311 |

| ABSPP | Asset-backed securities purchase programme | 2014 | 18 |

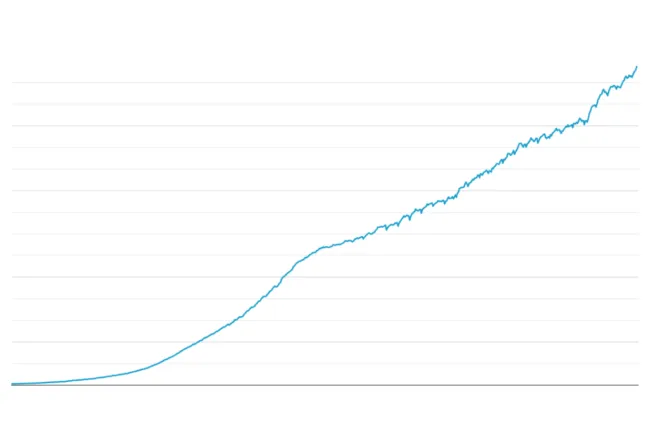

Per comprendere gli effetti sull’economia italiana ed europea del Quantitative Tightening è utile analizzare le politiche monetarie degli ultimi 10-15 anni. Al fine di stimolare l’economia, la BCE e la FED hanno adottato un sistema finanziario che prende il nome di Quantitative Easing (QE), tradotto come alleggerimento quantitativo.

In particolare, nel caso dell’Eurozona, tra le politiche utilizzate vi è stato il varo, nel 2014, del programma APP (Asset purchase programme), ovvero un’iniziativa in base alla quale venivano acquistati dalla BCE titoli di stato. Fino al 2020 l’investimento complessivo è stato pari a 3.373 miliardi di euro in titoli governativi, suddivisi in 4 sottoprogrammi, come riportato nella tabella precedente.

Nel 2014 si è iniziato con due sottoprogrammi, il CBPP3 (Cover bond purchase programme) finalizzato all’acquisto di obbligazioni bancarie garantite, con un valore di 311 miliardi di euro, e l’ABSPP (Asset-backed securities purchase programme), pari a 18 miliardi di investimenti con riferimento all’acquisto di asset emessi con cartolarizzazione di prestiti bancari.

L’importo maggiore, di 2.696 miliardi, ha interessato il programma PSPP (Public sector purchase programme), iniziato a marzo del 2015, e che prevedeva l’acquisto di titoli governativi emessi dagli Stati dell’area UE.

Inoltre, nel 2016, a rafforzare la politica di QE, si è aggiunto il programma CSPP (Corporate sector purchase programme) pari a 347 miliardi di euro di investimento, attraverso cui le banche centrali hanno investito su titoli commerciali e obbligazionari rilasciati da società non finanziarie e appartenenti all’area euro.

Quantitative Tightening e BTP

Prima di soffermarci su quale sia la strategia di Quantitative Tightening della BCE, può essere utile quantizzare il valore dei BTP italiani acquisiti dalla Banca Centrale Europea.

Infatti, gli acquisti della BCE sono stati suddivisi in base al parametro del Capital Key. Questo termine identifica la quota di capitale che ogni Paese Membro ha all’interno della Banca Centrale Europea. Nel caso dell’Italia questo è del 16,9%.

Tuttavia, ad oggi, l’importo complessivo al 2023 è incerto. Infatti, l’unico dato è quello riportato dalla Banca d’Italia a dicembre 2022, in base al quale i Buoni del Tesoro Poliennali in possesso della Banca Centrale Europea erano pari a:

- 444 miliardi nel sottoprogramma PSPP;

- 253 miliardi di euro nel programma PEPP;

In totale l’ammontare dei titoli è di circa 693 miliardi, equivalente al 25% del debito pubblico italiano, un valore che negli ultimi mesi è aumentato, anche perché il programma PEPP prevede un reinvestimento dei titoli in scadenza fino alla fine del 2024.

Quali sono le strategie della BCE e della FED

Con il Quantitative Tightening le strategie monetarie della FED e della BCE sono cambiate. La FED ha annunciato la volontà di ridurre la sua esposizione in titoli e di procedere a un QT, il 2 maggio del 2022, al fine di contrastare l’inflazione galoppante.

Fino a quella data l’importo dei bond governativi era salito a circa 9.000 miliardi di dollari. Il programma di ridimensionamento prevedeva, inizialmente, la restituzione di circa 1.000 miliardi di asset nel giro di 12 mesi, con un totale di 47 miliardi al mese. Successivamente questo importo è stato raddoppiato, raggiungendo i 95 miliardi di dollari al mese, equivalente all’1% della detenzione iniziale di bond.

Nel caso della BCE, il 2 febbraio 2023, è stato annunciato, con un comunicato stampa, il cambiamento di strategia, passando dal Quantitative Easing al Quantitative Tightening. L’importo originario di titoli governativi da ridurre era pari a 15 miliardi che, se rapportati al valore iniziale di 4.403 miliardi, corrispondono a circa lo 0,3% dei titoli di stato detenuti.

Rispetto alla FED, la strategia non ha visto la vendita di titoli sul mercato, ma non sono stati rinnovati i bond in scadenza. Dei 15 miliardi, l’80%, circa 12 miliardi, è composto da titoli pubblici, con un valore ripartito tra i singoli Stati in base al principio del capital key. Nel caso dell’Italia, i BTP che non verranno confermati equivalgono a 2 miliardi di euro al mese, pari a 24 miliardi annui.

Secondo questo meccanismo, per ritornare ai livelli prima dell’attuazione del programma di Quantitative Easing del 2014 bisognerà attendere il 2049.

Cosa è successo il 27 luglio

Il 27 luglio 2023 la BCE ha deciso di modificare il piano di riduzione dei titoli mensili, scegliendo di interrompere in modo completo il rinnovo di tutti gli asset rientranti nel piano APP, ad eccezione di quelli del programma PEPP, che saranno confermati fino al 2024. La conseguenza si evidenzia nei numeri. L’importo di mancato rinnovo sale dal valore di 15 miliardi di euro al mese a oltre 30 miliardi.

La conseguenza è che i tempi per ripristinare lo stato dell’esposizione sui bond governativi si andrebbero a ridurre al 2030, mentre per lo stato prima dell’attuazione del QE, si ipotizzava la data del 2042. Una riduzione delle tempistiche che comunque rimangono lunghe, ma che andranno a determinare degli effetti più consistenti sulle economie dei singoli Paesi.

Quali sono le conseguenze del Quantitative Tightening in Europa

Il fine del Quantitative Tightening è quello di passare da una politica in cui si immette liquidità nelle economie a una di stretta monetaria.

L’impatto sulle attività finanziarie prevede diverse conseguenze:

- il mercato azionario tende solitamente a scendere, dato che meno denaro a disposizione degli istituti di credito vuol dire meno investimenti;

- i titoli a reddito fisso, come le obbligazioni e i BTP, tendono a crescere, dato che sono supportati da un aumento dei tassi di interesse;

- le valute interne tendono a rafforzarsi, grazie a una limitazione della circolazione del denaro, che le protegge dalle monete straniere;

- il costo dei beni di consumo viene ridimensionato, dato che si agisce direttamente sull’inflazione.

Tuttavia, vi sono anche dei rischi. Per esempio, il mancato rinnovo di 4 miliardi di BTP italiani al mese, implica un aggravio sul debito pubblico dello Stato italiano. Inoltre, questo potrebbe implicare anche un minor interesse da parte degli investitori nei confronti dei titoli governativi, portando a una riduzione del loro valore.

Infine, il Quantitative Tightening incide direttamente sulla quotazione delle azioni e degli asset a più alta volatilità, portando gli investitori a spostarsi su quelli meno volatili e più sicuri – vedi i beni rifugio e le obbligazioni. La conseguenza potrebbe essere quella di destabilizzare i mercati e portare a una nuova fase di crisi delle borse valori.

Quantitative Tightening: domande frequenti

Il Quantitative Tightening è un processo in base al quale le Banche Centrali riducono la liquidità in circolazione adottando una serie di strategie, come l’aumento dei tassi di interesse e la vendita dei titoli governativi.

Con il Quantitative Tightening la quota di BTP italiani e di titoli governativi degli Stati Membri in possesso della BCE viene ridotta.

L’annuncio del Quantitative Tightening da parte della BCE è stato dato a febbraio 2023, iniziando con il mancato rinnovo dei titoli di stato a marzo 2023.