L’aumento dei tassi di interesse, voluto dalla BCE e dalla FED negli ultimi anni, ha portato a un ritorno di strumenti finanziari come i fondi monetari. Una soluzione per investire il denaro nel breve termine e ottenere un rendimento interessante .

I fondi monetari però non solo l’unico strumento sotto l’attenzione degli investitori. Vi sono anche i conti deposito, alcuni con rendimenti fino al 5%. Quali dei due può essere il più remunerativo?

Finanza Digitale è andata ad analizzare tutte le caratteristiche di un fondo monetario, individuando quelli più redditizi, acquistabili tramite un broker o una banca. Infine, trovi un confronto diretto con i conti deposito. Puoi così valutare qual è la soluzione più adatta alle tue esigenze.

Piattaforme dove investire in fondi monetari

Cosa sono i fondi monetari

I fondi monetari o di liquidità appartengono ai fondi comuni di investimento. Quindi, acquisterai uno strumento, creato da una società emittente, il cui fine è quello di investire il denaro in una serie di asset a breve termine.

Nel caso in particolare, questi sono:

- obbligazioni garantite;

- bond sulle valute;

- certificati di deposito a termine;

- Titoli di Stato a breve termine.

L’obiettivo di questo prodotto è quello di “tutelare il capitale“, proteggendolo dalla svalutazione legata all’inflazione, ed ottenere qualche rendimento. Infatti otterrai un interesse sul capitale versato nel fondo in base al tasso applicato, in un determinato momento.

Come funzionano i fondi di liquidità

I fondi monetari sono composti da asset scelti tra quelle obbligazioni definite “sicure e affidabili” dalle società di rating. Prendi l’esempio di titoli di stato dei governi, tra cui anche i BTP italiani. Ciò li rende dei prodotti diversificati e a “bassissimo rischio”.

In base alla tipologia di asset, li puoi distinguere in due categorie:

- fondi a breve termine: sono composti da obbligazioni con scadenze molto limitate;

- fondi overnight: sono quelli che vanno a replicare l’andamento di uno specifico indice valutario.

Altra caratteristica è una scadenza a breve termine, quasi sempre a 1, 3, 6 e 12 mesi, rispetto ad altre forme di obbligazioni. Infine, sono strumenti semplici su cui investire in piena autonomia: li puoi acquistare direttamente da un broker online.

ETF monetari

Una variante molto comune di fondo monetario è l’ETF (Exchange Traded Fund).

Gli ETF monetari sono definiti anche a replica sintetica o ETF Swap. Ciò significa che l’ETF non andrà a replicare direttamente l’indice, ma l’operazione avviene tramite un intermediario finanziario come una banca, firmando un contratto chiamato swap.

Semplificando: la banca si impegna a pagare alla società emittente dell’ETF, il rendimento dell’indice replicato, in cambio di una commissione.

Gli Exchange Traded Fund sono dei fondi di investimento, ma con particolari caratteristiche. Infatti, replicano in modo passivo un paniere di titoli come un indice monetario. Inoltre, puoi negoziarli sui mercati come le azioni, acquistandoli e vendendoli attraverso una piattaforma di trading autorizzata.

Migliori ETF monetari Luglio 2025

Nella tabella seguente abbiamo elencato quali sono alcuni dei migliori ETF monetari su cui investire. La selezione è stata fatta confrontando la classifica proposta da Fineco Bank e da siti specializzati nel rating di prodotti finanziari come Morningstar.

| ETF Monetario | Codice ISIN | Rendimento annuo |

|---|---|---|

| Invesco MSCI Japan UCITS ETF Acc | IE00B60SX287 | 16,15% |

| Amundi Fed Funds US Dollar Cash UCITS ETF Dist | LU2090062352 | 5% |

| Lyxor Smart Overnight Return UCITS ETF C EUR | LU1190417599 | 3,88% |

| Xtrackers II EUR Overnight Rate Swap UCITS ETF | LU0335044896 | 3,87% |

| Invesco Euro Cash 3 Months UCITS ETF Acc | IE00B3BPCH51 | 3,50% |

| Deka DB EUROGOV Germany Money Market UCITS ETF | DE000ETFL227 | 3% |

Quali sono i rendimenti dei fondi monetari

I rendimenti che otterrai da un ETF monetario variano in base alla tipologia di ETF e all’indice valutario che va a replicare. Infatti, devi distinguere tra:

- ETF ad accumulazione: il rendimento non è distribuito ogni giorno, ma sarà sommato al capitale dell’ETF. In questo modo l’importo da te investito aumenterà ogni giorno di un poco. Lo distingui dalle lettere “ACC” all’interno della denominazione.

- ETF a distribuzione: i rendimenti legati ai tassi di interesse non saranno reinvestiti, ma distribuiti. Quindi otterrai un eventuale guadagno a scadenze di 1, 3, 6, 12 mesi. Sono identificati dalla dicitura “DIS”.

Altro fattore che incide sul rendimento è il tasso dell’indice replicato. Più è alto e maggiore sono i possibili guadagni. Come calcolare i rendimenti? Facciamo un esempio.

Prendiamo il caso di uno dei migliori ETF monetari inseriti nella tabella di prima, l’Xtrackers II Eur Overnight Rate che replica l’andamento del tasso di deposito BCE. In tempo reale, puoi verificare qual è il tasso sul sito della Banca Centrale Europea. Ad oggi il valore è del 4%.

Questa tipologia di ETF è ad accumulazione. Quindi, come abbiamo prima specificato, il guadagno collegato all’interesse sarà aggiunto al capitale dell’ETF. Per calcolare il rendimento del tasso di interesse che otterrai ogni giorno, basta suddividere 4,00 per 365 giorni.

Fondi monetari: quali sono i rischi?

I fondi monetari sono strumenti ad alta diversificazione. Inoltre, rispetto ad altre tipologie di fondi come gli ETF azionari sono poco volatili e meno soggetti ai cambiamenti del mercato. Infine, in ogni momento puoi vendere l’ETF incassando il capitale e i rendimenti.

Ma, i fondi monetari non sono esenti da rischi. Ecco quali sono i principali:

- tassi di interesse: sono direttamente influenzati dall’andamento dei tassi di interesse. Quindi se i tassi diminuiscono il loro rendimento sarà minore.

- Rischio dell’emittente: vi è sempre il rischio di non ricevere il pagamento degli interessi. Infatti, anche se questa eventualità può essere poco probabile per quei fondi che contengono bond governativi, è invece più alta per le società private che emettono un fondo valutario.

- Capitale non garantito: rispetto a un BTP Valore che include una garanzia sul capitale, nei fondi questa non c’è.

Quali sono i costi di un ETF di liquidità?

I costi relativi a un ETF monetario sono:

- sottoscrizione dell’ETF: è una commissione iniziale da pagare al broker al momento dell’acquisto di un ETF. Non è sempre presente, dato che alcune piattaforme offrono fondi monetari a costo zero applicando uno spread, ovvero una differenza tra il prezzo reale dell’ETF e quello che ti viene offerto sulla piattaforma.

- Gestione dell’ETF: è il costo annuo di un ETF espresso in percentuale. Ad esempio, si parte dallo 0,1% all’anno a salire.

- Tassazione: l’importo delle tasse da pagare ogni anno.

Sugli ETF monetari si paga il 26% o la tassazione agevolata del 12,5%? Dipende da alcuni fattori. In primo luogo, devi verificare se l’ETF rientra tra quelli UCITS che rispettano le regole fiscali della Comunità Europea.

Ciò permette di semplificare la tassazione in ambito di dichiarazione dei redditi. L’altro aspetto è legato al paniere di titoli. Infatti, le tasse da pagare sono proporzionali alla tipologia di asset contenuti.

Ad esempio, se acquisti un ETF monetario composto dal 70% da Titoli di Stato italiani, potrai applicare una tassazione agevolata del 12,5% su questa percentuale, mentre per il restante 30% si applicherà un’aliquota del 26%.

Invece, se acquisto un ETF monetario composto da corporate bond o da azioni, devi applicare il 26% su tutti gli asset.

Fondi monetari Vs conto deposito

I fondi monetari convengono? Per rispondere è utile confrontarli con un altro strumento a reddito passivo, che è stato avvantaggiato dall’aumento dei tassi di interesse: i conti deposito.

Quest’ultimo è un conto corrente indipendente da un conto bancario tradizionale, su cui trasferirai delle somme che verranno vincolate, ovvero bloccate per un dato periodo.

Sul denaro depositato otterrai un rendimento proporzionato all’interesse variabile in base alla durata del vincolo di deposito e alle offerte delle banche. Oggi i conti deposito a più alto rendimento ti offrono fino al 5% lordo.

Confrontiamo ora i fondi monetari con i conti deposito prendendo come riferimento:

- importo da investire;

- garanzie;

- tassi di interesse;

- accesso al denaro;

- costi e promozioni;

- obiettivo di investimento.

1. Importo da investire

Gli ETF monetari non hanno un “lotto minimo” di acquisto. Quindi puoi anche comprare un solo ETF versando il valore stabilito in base alla quotazione.

Per i conti deposito l’investimento iniziale dipende dall’offerta. Alcune banche richiedono un investimento minimo, pari 1.000€ o a 5.000€. In altre, invece, hai massima libertà di versare anche piccoli importi. Troverai indicato questo valore all’interno del foglio illustrativo di un conto deposito.

2. Garanzie

I conti deposito sono tutti protetti dal FITD (Fondo Interbancario per i Titoli e Depositi) fino a 100.000€. Quindi hai una garanzia sul capitale versato sul conto fino a questo importo. Invece, sui fondi monetari non è disponibile una garanzia.

3. Tassi di interesse

Dal punto di vista dei rendimenti alcuni conti deposito sono nettamente più redditizi rispetto ai fondi monetari. Infatti, puoi ottenere un interesse lordo anche fino al 5% annuo, superiore rispetto alla media di un ETF valutario che va intorno al 3,8%.

4. Accesso al denaro

Un discorso diverso è quello per l’accesso al denaro. Quasi sempre i conti depositi più redditizi sono quelli vincolati: non puoi però ritirare i soldi fino alla scadenza del vincolo. Invece, in ogni momento puoi vendere un ETF monetario e recuperare il capitale.

Certo esistono anche conti deposito non vincolati, ma questi hanno rendimenti più bassi rispetto a un fondo monetario. Invece, se opti per un conto svincolabile, ovvero con la possibilità di interrompere il vincolo prima della sua scadenza, devi comunque attendere dei giorni, quasi sempre circa un mese, per ricevere il denaro e, nella maggior parte dei casi, perderai l’interesse maturato.

5. Costi e promozioni

Il costo di gestione di un ETF monetario è minimo. Invece, nei conti deposito devi pagare ogni anno un’imposta di bollo, pari allo 0,2% sul capitale investito, ma solo se superi la giacenza media di 5.000€.

E per le tasse? I conti deposito non hanno una fiscalità agevolata: sui rendimenti si applica sempre il 26%. Nei fondi monetari l’aliquota fiscale varia in base alla composizione dell’asset.

Invece, con i conti deposito puoi avere il vantaggio di aderire a promozioni, spesso per periodi di 6-12 mesi con un’offerta di rendimento più alta. Non disponibile negli ETF monetari.

6. Obiettivo di investimento

Dal punto di vista dell’obiettivo di investimento, i due strumenti hanno finalità diverse. Infatti, il fondo monetario può essere utile per mettere da parte il denaro, ma con la possibilità di recuperare i soldi in ogni momento: basta vendere il fondo monetario, o parte di esso.

Invece, il conto deposito è interessante se vuoi investire nel medio e lungo termine. Quindi se non vuoi utilizzare il denaro per un periodo di tempo, da un anno o 5 anni, e vuoi ottenere un rendimento, puoi puntare su questo strumento. Inoltre, hai la garanzia di ottenere il tasso di interesse per tutto l’arco del contratto, senza preoccuparti di eventuali tagli dovuti alle politiche delle banche centrali.

Conto depositi ad alto rendimento

Come noti dal confronto diretto tra i fondi monetari e i conti deposito, questi ultimi, oggi possono essere una valida alternativa per mettere da parte i tuoi risparmi e ottenere un rendimento. Ecco di seguito alcune delle migliorie offerte.

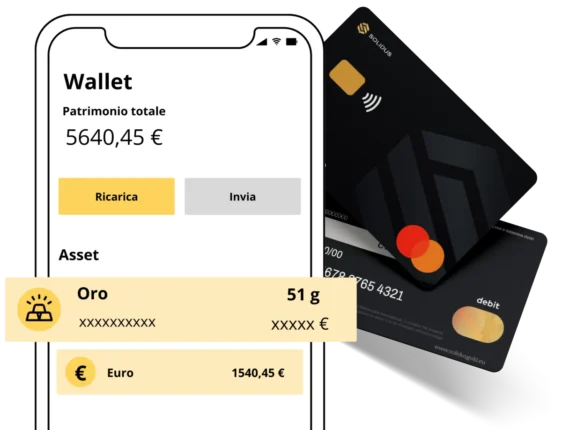

- Deposito minimo: 50 €

- Durata: indefinita (liquidità sul conto)

- Importo min-max: a partire da 1$

- Liquidazione: mensile

Capitale a rischio. T&C apply

- Conto deposito: non vincolato

- Durata: 6 mesi

- Importo min-max: 0-50.000 euro

- Liquidazione: a scadenza

- Conto deposito: svincolabile

- Durata: ∞

- Importo min: 0,00 euro

- Liquidazione: mensile

- Conto deposito: svincolabile

- Durata: 6 mesi

- Importo min: 1.000 euro

- Liquidazione: a scadenza

- Soluzione Investing PIC o PAC

Fondi monetari: domande frequenti

I fondi monetari sono fondi che investono su strumenti a breve termine come le obbligazioni, i Titoli di Stato e i certificati di deposito.

I fondi monetari hanno un rendimento variabile in base all’indice valutario che replicano.

Tra i migliori fondi monetari con rendimenti superiori al 3,80% puoi trovare gli ETF Invesco MSCI Japan UCITS ETF Acc, l’Amundi Fed Funds US Dollar Cash UCITS ETF Dist e il Lyxor Smart Overnight Return UCITS ETF C EUR.

I fondi monetari sono strumenti ad alta diversificazione, ma comunque hanno dei rischi. Ad esempio, sono influenzati dal cambiamento dei tassi di interesse. Inoltre, il capitale non è garantito come nel caso dei conti deposito.