Forse ti sarà già capitato di leggere un articolo o guardare un video in cui si parla di dividend investing e sei curioso di sapere cos’è, come funziona e se fa per te o meno.

In questa guida andremo a vedere nel dettaglio di cosa si tratta, facendo degli esempi e dando consigli su come si investe in ottica di dividendo.

Come ogni attività finanziaria, anche il dividend investing porta con sé dei vantaggi e degli svantaggi. Andremo a vedere anche quelli, per capire se questa strategia a lungo termine può fare al caso tuo o meno.

Ma entriamo nel vivo.

Cos’è il dividend investing?

È una delle tante strategie di investimento fra cui gli investitori, professionali e non, possono scegliere per costruire il loro portafoglio.

Gli investitori che decidono di attuare questa strategia cercano di inserire nei loro portafogli quelle azioni di aziende che “staccano”, ossia pagano, alti dividendi.

Prima di chiarire cosa sono i dividendi e come funziona la loro distribuzione, è bene sapere che questo tipo di approccio al mercato e alla costruzione di portafoglio potrebbe essere molto, molto noioso.

Potrebbe essere noioso in quanto investire il proprio capitale in aziende da dividendo significa acquistare titoli azionari di società che si possono definire “mature”, sia dal punto di vista del settore in cui operano, sia dal punto di vista dei fondamentali di bilancio che della crescita attesa e potenziale.

Sebbene negli ultimi anni l’approccio dividend investing sia stato lentamente messo in secondo piano rispetto ad altre strategie considerate più profittevoli e meno difficili da attuare (come il trading, ad esempio), non si può negare che presenti ancora oggi dei vantaggi interessanti.

Cosa sono i dividendi?

Molti investitori principianti non sanno cosa sia un dividendo, in riferimento ad un singolo titolo o ad un fondo.

Iniziamo quindi con il fare chiarezza: un dividendo è una forma di pagamento di una parte del profitto di una società ai suoi azionisti.

Le somme pagate dalle aziende sotto forma di denaro sono pertanto una delle tante forme di remunerazione del capitale di rischio. Per poter beneficiare della loro distribuzione, chiaramente, è necessario possedere le azioni della società che ha deciso di pagarli.

Solitamente quando si parla di dividendi si fa riferimento ai dividendi delle azioni di aziende che sono quotate in borsa, ma la distribuzione di una parte dei profitti non è esclusivo appannaggio delle aziende quotate sul mercato.

Anche un’azienda non quotata infatti può decidere di distribuirne ai suoi soci.

Quando un’azienda (quotata o non quotata) genera dei profitti, chiamati solitamente con il termine di “utili”, ha sostanzialmente davanti a sé 2 vie percorribili in cui decidere come e dove impiegare tale denaro:

- utilizzare i fondi per scopi societari quali l’accantonamento a riserva o il reinvestimento in altre attività;

- restituire una parte dei profitti agli azionisti sotto forma di pagamento in dividendi.

Ogni quanto vengono staccati i dividendi

La distribuzione del dividendo avviene solitamente su base trimestrale, ma ogni società decide da sé quando fissare le date dello stacco.

Ci sono aziende che optano per distribuirlo in una sola soluzione annuale, in due tranches semestrali, in 4 tranches trimestrali o addirittura su base mensile.

Dividend Investing: esempio pratico

Ipotizziamo di aver investito 1.000€ in azioni dell’azienda Rossi & Co, e supponiamo che il prezzo di una singola azione sia pari a 100€.

Con 1.000€ possiamo dunque acquistare 10 azioni.

Se la Rossi & Co. decidesse di distribuire un dividendo annuo di 3€ per azione, a noi spetterebbe un totale di 30€, pagati sotto forma appunto di dividendi.

Il calcolo è molto semplice: dividendo per azione X numero di azioni possedute. 3€ x 10 = 30€

Tipi di dividendo

Esistono due tipologie di dividendi: dividendo normale e straordinario.

Per quanto riguarda il dividendo ordinario, ne abbiamo parlato nei paragrafi precedenti: si tratta della distribuzione degli utili che è normalmente attesa dagli investitori.

Diversamente, quando parliamo di dividendo straordinario ci riferiamo ad una distribuzione che non deriva solitamente dall’utile d’esercizio, ma da una parte delle riserve di liquidità della società.

Può avvenire per un eccesso di liquidità societaria, per esempio dopo la cessione di un ramo di attività o a seguito di un’operazione di M&A.

L’iter del dividendo straordinario segue le stesse regole di un dividendo ordinario: deve essere deliberato dall’assemblea degli azionisti su proposta del CdA.

La peculiarità del dividendo straordinario è dunque dovuta al fatto che, come dice appunto il termine, non è l’effetto di un evento “regolare”.

Come investire in titoli azionari con dividendi

Si può scegliere di investire in azioni con dividendi con 2 strategie diverse:

- La prima richiede di “sposare” la logica d’investimento che vuole la cattura del maggior livello di dividendi possibile nel lungo termine, attraverso la selezioni dei titoli delle aziende che hanno uno storico di pagamento di dividendi e che hanno dimostrato di saperli aumentare nel corso del tempo;

- La seconda tenta invece di inseguire più dividendi possibile nel breve periodo, acquistando di volta in volta titoli delle aziende che annunciano dividendi maggiori e vendendo le azioni di quelle che li diminuiscono, li sospendono o addirittura li eliminano del tutto.

La seconda opzione, per ovvi motivi, presenta molte criticità: saltare da un titolo all’altro potrebbe essere inefficiente dal punto di vista dei costi di transazione (più operazioni, più commissioni) e si corre il rischio di incorrere in perdite in conto capitale.

Come per tutti gli investimenti in strumenti finanziari di natura azionaria, è fondamentale evitare di prendere decisioni basate sui movimenti di mercato a breve termine.

Il primo passo per una corretta valutazione dei titoli da acquistare è quello di cercare aziende con un track record di dividendi stabili e in crescita.

Grazie ad Internet, oggi, sono disponibili moltissimi screener di azioni, essenziali in questo sforzo di selezione.

Dopo aver individuato le azioni che presentano una storia di pagamenti di dividendi affidabili, è importante rivedere la cronologia e gli importi degli stessi per determinare se gli stacchi ed i pagamenti sono stati aumentati nel corso del tempo.

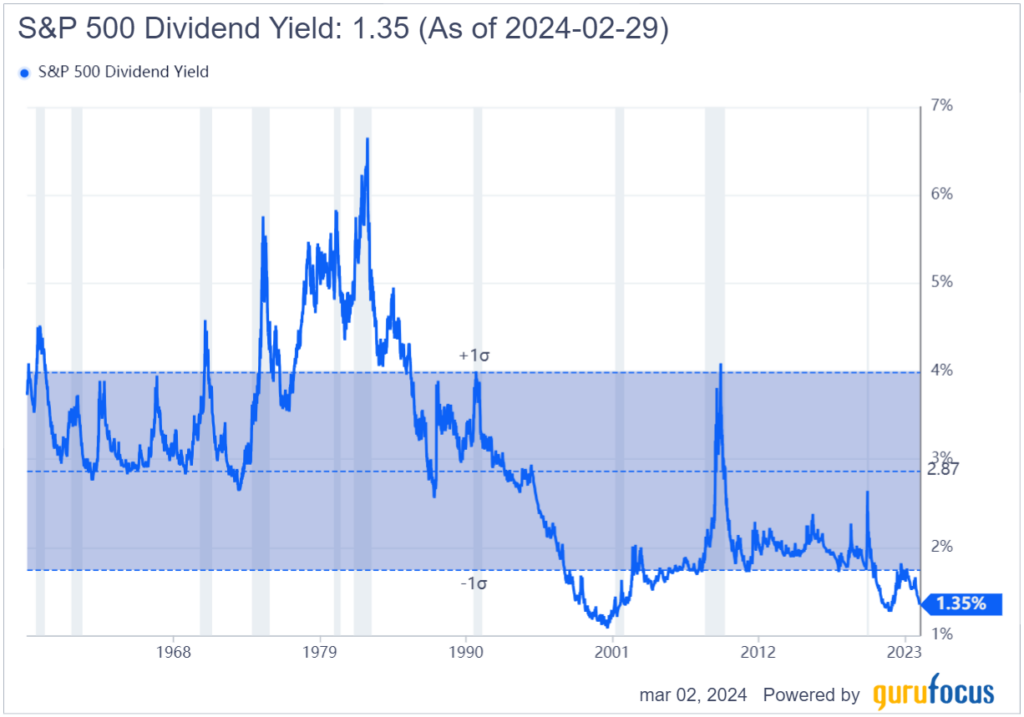

Il grafico in alto mostra il rendimento storico da dividendo del principale listino azionario statunitense, l’S&P500.

Come si può ben notare, nel corso degli ultimi 20 anni si è assistito ad una progressiva riduzione del rendimento da dividendo nel mercato americano.

Una delle principali cause di questo calo è da imputare indubbiamente, grazie all’avvento di internet, all’esplosione di settori prima non presenti sul mercato, come quello della tecnologia e di tutte le sue declinazioni.

Investire in titoli da dividendo: ci sono dei rischi?

Come per qualsiasi investimento di natura finanziaria, l’investimento in aziende da dividendo comporta il rischio di perdere una parte o l’interezza del proprio capitale.

Tuttavia, è bene ricordare sempre che se l’investimento viene compreso, i rischi percepiti dal singolo investitore si riducono.

Se si vuole investire in azioni di aziende che distribuiscono dividendi, serve tenere bene a mente alcuni aspetti, tra cui:

- Il pagamento dei dividendi non è garantito;

- il valore dei dividendi può essere modificato a piacimento dalle aziende;

- I dividendi vengono più comunemente pagati da aziende più grandi e mature, che presentano dunque dei tassi di crescita non elevatissimi. Le società più piccole tendono invece a non distribuirli, ma a reinvestirli.

Investire sui titoli di aziende da dividendo può comportare la rinuncia ad un minore guadagno in conto capitale.

Ultimo ma non meno importante: l’investimento in azioni da dividendo, seppur meno rischioso (in termini di minore volatilità) dell’investimento in azioni di aziende “growth”, ossia maggiormente orientate alla crescita ed al reinvestimento degli utili, non consente di eliminare il rischio di mercato derivante dalle oscillazioni che i prezzi delle azioni subiscono nel corso della loro vita.

Quali sono i PRO ed i CONTRO?

Vantaggi:

- Possibilità di generare una forma di reddito passivo

- Minore volatilità dell’investimento

Svantaggi:

- Impossibilità di beneficiare dell’effetto compounding

- Doppia tassazione

- Variazioni e modifiche alle politiche di distribuzione delle aziende