Il broker eToro è tra le piattaforme che ti offrono diversi vantaggi competitivi nel trading online: sicurezza, trasparenza per i tuoi soldi, costi competitivi e tecnologie di operatività avanzata. Anche dal punto di vista tassativo, la dichiarazione dei redditi con eToro è nettamente semplificata.

Anche se non svolge la funzione di sostituto d’imposta, la piattaforma ti offre l’accesso a tutte quelle informazioni necessarie per regolarizzare la tua posizione fiscale. Conoscere come funziona è importante al fine di non incorrere in eventuali sanzioni.

Infatti, eToro, in quanto broker autorizzato dal CySEC e dalla Consob, aderisce allo scambio automatico delle informazioni fiscali, avendo sottoscritto il FATCA (Foreign Account Tax Compliance Act) e il CRS (Common Reporting Standard).

In base a questi accordi internazionali è tenuto a comunicare i tuoi dati fiscali e personali all’Agenzia delle Entrate. In questa guida avrai accesso ai passaggi necessari per compilare in modo esatto la dichiarazione dei redditi 2023 con eToro.

Dichiarazione dei redditi e broker eToro

Devo pagare le tasse su eToro? È forse tra le domande che ti sei fatto se hai aperto un conto su questo broker. Per rispondere, può essere utile andare ad analizzare come funziona la tassazione del trading in Italia.

In base al Testo Unico in Materia Finanziaria del 1998, tutte le attività di compravendita di asset finanziari scambiati in borsa che generano reddito per un cittadino italiano, sono sottoposte a tassazione. Quindi, se acquisti azioni, investi in ETF o in criptovalute o BTP, il guadagno, definito anche capital gain, dovrà essere inserito nella dichiarazione dei redditi a fine anno.

In questo modo si andrà a determinare il reddito imponibile, su cui si applicherà un’aliquota tassativa. Quindi, ritornando al quesito inziale: se fai trading su eToro dovrai pagare le tasse. In linea di massima, la percentuale da considerare è pari al 26%, tranne per alcuni asset come i BTP, per i quali si attesta al 12,5%. Tuttavia, ciò non avviene sempre. Vediamo perché.

Quando si pagano le tasse su eToro?

È importante precisare che solo un guadagno è sottoposto a tassazione, quindi quello che viene definito capital gain o realizzazione di una plusvalenza. Se non ottieni un profitto, ma una perdita, definita minusvalenza, dovrai dichiararlo solo ai fini del monitoraggio fiscale, e non sempre. Andiamo per ordine.

Il capital gain è il possibile guadagno che ottieni dal trading. Può essere generato in diverse forme, quali:

- compravendita di asset: acquisto e vendita di azioni, criptovalute, materie prime e degli altri titoli;

- rendimenti: sono i guadagni realizzati attraverso le cedole di un BTP, obbligazioni, di un ETF o dei fondi di investimento;

- dividendi: sono i proventi derivanti dal possesso di azioni;

- altre forme di plusvalenze: per esempio, potrebbe essere il guadagno collegato allo staking o ai sistemi Yield-farming.

In modo semplificato, il calcolo del capital gain viene effettuato sottraendo alle plusvalenze le minusvalenze avvenute per le operazioni dal 1° gennaio al 31 dicembre dell’anno di imposta.

Il risultato può essere:

- minusvalenze maggiori delle plusvalenze: la tua attività di trading online è in perdita e non devi pagare le tasse;

- plusvalenze maggiori delle minusvalenze: in questo caso, hai generato reddito e come tale sarai soggetto al versamento delle aliquote tassative.

La dichiarazione dei redditi dovrà essere consegnata entro il 30 novembre dell’anno successivo.

Come pagare le tasse su eToro

La legge stabilisce che il calcolo dell’aliquota tassativa potrà essere effettuato in due modalità:

- regime amministrato;

- regime dichiarativo.

Nel primo caso l’intermediario funge anche da sostituto di imposta. Ciò significa che al momento della realizzazione della plusvalenza, verrà applicata la relativa tassazione. Questa varia in base alla tipologia di asset su cui andrai a operare. Quindi, sul tuo conto di trading verrà accreditato il controvalore in euro al netto delle tasse.

Con il sistema amministrato, non devi inserire le plusvalenze e le minusvalenze all’interno della dichiarazione dei redditi, dato che gli adempimenti fiscali sono stati già pagati. Quasi sempre la funzione di sostituto di imposta è svolta da una piattaforma di trading bancaria, oppure da una SIM (Società di Intermediazione Mobiliare) che ha sede in Italia.

Leggi anche la nostra guida sulle migliori banche per fare trading

In questo caso le tasse verranno applicate in base alle seguenti percentuali:

- azioni, ETF: 26%;

- dividendo azioni: 26%;

- BTP: 12,5%;

- fondi di investimento con prevalenza BTP: 12,5%;

- criptovalute, NFT e staking: 26%.

Il broker eToro non svolge la funzione di sostituto di imposta. Quindi devi utilizzare il regime dichiarativo. Ciò significa che dovrai applicare le regole tassative previste dal Paese in cui hai residenza fiscale.

In questo caso, in Italia, devi inserire nella dichiarazione dei redditi le plusvalenze e le minusvalenze ottenute, andando a compilare il quadro RW, RT, RL e RM, in base alla tipologia di asset.

Calcolo delle tasse su eToro

Andiamo a vedere dal punto di vista pratico come funziona il calcolo delle tasse con eToro. In base al sistema dichiarativo, dovresti essere tu a determinare quali siano le plusvalenze generate attraverso il trading online e le relative minusvalenze.

Il broker semplifica questo processo se hai la residenza fiscale in:

- Italia;

- Austria;

- Danimarca;

- Germania;

- Paesi bassi;

- Portogallo;

- Spagna;

- Gran Bretagna.

Potrai ottenere un riscontro finanziario, realizzato dal broker e consultabile direttamente dal tuo account. Disporrai così di tutte le informazioni necessarie per la compilazione della dichiarazione dei redditi con eToro, senza andare a calcolare, giorno per giorno e mese per mese, le operazioni eseguite.

Ecco quali sono i passaggi per ottenerlo:

- accedi al tuo conto eToro;

- seleziona dalla dashboard, in alto, il nome del tuo account;

- nella schermata successiva, tra le varie impostazioni, digita l’icona conto.

A questo punto, troverai le credenziali dell’account e la sezione Estratto Conto. Al suo interno puoi scegliere il periodo di riferimento di cui necessiti avere il calcolo delle plusvalenze e delle minusvalenze. Cliccando sulla voce Elabora, otterrai il file completo con tutti i tuoi movimenti.

Potrai scaricarlo in PDF o stamparlo per la tua dichiarazione dei redditi. Il calcolo viene fatto rispettando il principio LIFO (Last in First Out), in base al quale vengono considerati ceduti per primi gli asset acquistati più di recente. In questo caso, il calcolo dell’aliquota tassativa avverrà in base agli scaglioni IRPEF.

Dichiarazione dei redditi su eToro e quadro RW

Precisiamo che il conto eToro non può essere dichiarato nel 730 precompilato, dato che i proventi delle attività di trading sono equiparati a quelli in valute estere: quindi si richiede l’inserimento delle plusvalenze e minusvalenze nei quadri RT, RW, RL e RM, non presenti in questo modello.

La dichiarazione dei redditi con eToro riflette il DNA di questo broker, finalizzato a semplificare e rendere accessibili a tutti qualunque attività collegata al trading. Infatti, avrai una guida dettagliata per la compilazione.

Se è vero che eToro non funge da sostituto d’imposta, le informazioni che otterrai sono sempre precise e avvengono entro le tempistiche richieste per la dichiarazione dei redditi in Italia.

In base al sistema dichiarativo, dovrai utilizzare il Modello Redditi Persone Fisiche. In particolare, per il capital gain con riferimento alle azioni, obbligazioni, ETF e criptovalute, è necessario compilare il quadro RT, oltre al quadro RW per i proventi relativi alle attività estere.

In quest’ultimo caso, devi anche evidenziare la sezione riguardante la tassa IVAFE (Imposta sul valore delle attività finanziarie detenute all’estero). Quest’ultima è calcolata in base al valore delle attività al 31 dicembre, mentre per il denaro depositato sul conto estero eToro, sarà pari a 34,20€, equivalente all’imposta di bollo italiana.

Nel caso in cui non risultino plusvalenze, dovrai comunque dichiarare il conto eToro, in quanto estero, ma solo ai fini di monitoraggio fiscale.

Un’operazione che non deve essere fatta sempre, ma solo se:

- i depositi titoli hanno una giacenza su eToro superiore ai 5.000€;

- possiedi criptovalute con una giacenza superiore ai 2.000€;

- hai superato la soglia dei 15.000€ sul conto anche solo per un giorno.

Per semplificare la procedura, il prospetto dei rendiconti previsto da eToro andrà a corrispondere perfettamente a quello che devi inserire nelle apposite sezioni RT e RW.

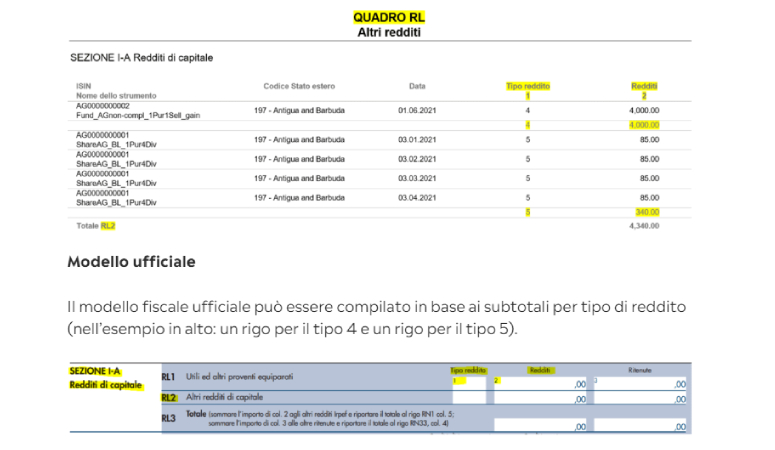

Compilazione del quadro RL e RM

I proventi derivanti da investimenti nello staking su eToro o quelli collegati ai dividendi di azioni, rientrano nei redditi da capitale. Come tali non dovrai inserirli nel quadro RT, ma sarà necessario compilare la sezione RL, ovvero Redditi diversi.

Anche in questo caso, il prospetto di eToro semplifica la compilazione della relativa dichiarazione fiscale, dandoti tutte le informazioni utili per operare in maniera autonoma.

Anche se eToro prevede un sistema trasparente e chiaro per calcolare il capital gain riguardante i singoli investimenti finanziari, la dichiarazione dei redditi per il trading online deve essere fatta con la massima attenzione. Infatti, in caso di errore sul calcolo in difetto, potrai essere soggetto al pagamento di sanzioni.

Inoltre, se sbagli il valore delle plusvalenze ottenuto, rischierai di rientrare in uno scaglione IRPEF successivo e pagare più tasse. Per questo, se non hai conoscenze in materie fiscale, può essere utile consegnare la documentazione rilasciata da eToro a un consulente esperto, come un commercialista, in modo da evitare errori.

Cosa succede se non pago le tasse su eToro

In quanto broker riconosciuto eToro aderisce ai trattati internazionali FATCA (Foreign Account Tax Compliance Act) e il CRS (Common Reporting Standard). In base ad essi, la piattaforma è obbligata a comunicare all’Agenzia delle Entrate una serie di informazioni di natura personale e fiscale.

Ciò significa che, nel momento in cui ottiene una plusvalenza dal tuo conto, questo verrà evidenziata all’organo fiscale competente. Questa forma di monitoraggio ha proprio il fine di evitare eventuali evasioni per quanto riguarda i redditi percepiti all’estero e attraverso il trading online.

Nel caso in cui non inserisci nella dichiarazione dei redditi il conto estero di eToro e le plusvalenze ottenute, sarai soggetto a:

- sanzione fissa pari a 250€ in caso di mancata compilazione del quadro RW;

- sanzione variabile, con un ammontare dal 3% al 15% dei proventi ottenuti.

Dichiarazione dei redditi con eToro: domande frequenti

Sì, se fai trading con il broker eToro dovrai pagare le tasse sui proventi percepiti nel corso dell’anno di imposta al netto delle minusvalenze.

No, dovrai compilare il Modello Unico Persone Fisiche dato che dovrai inserire, secondo il sistema dichiarativo, il capitale gain ottenuto, in base alla tipologia di asset, all’interno dei quadri RT, RL, RM e RW.

Il rendiconto fiscale di eToro è scaricabile all’interno della sezione informazioni, e nel sotto-menu conto: leggi la nostra guida per scoprire i passaggi.